らぽさんです。

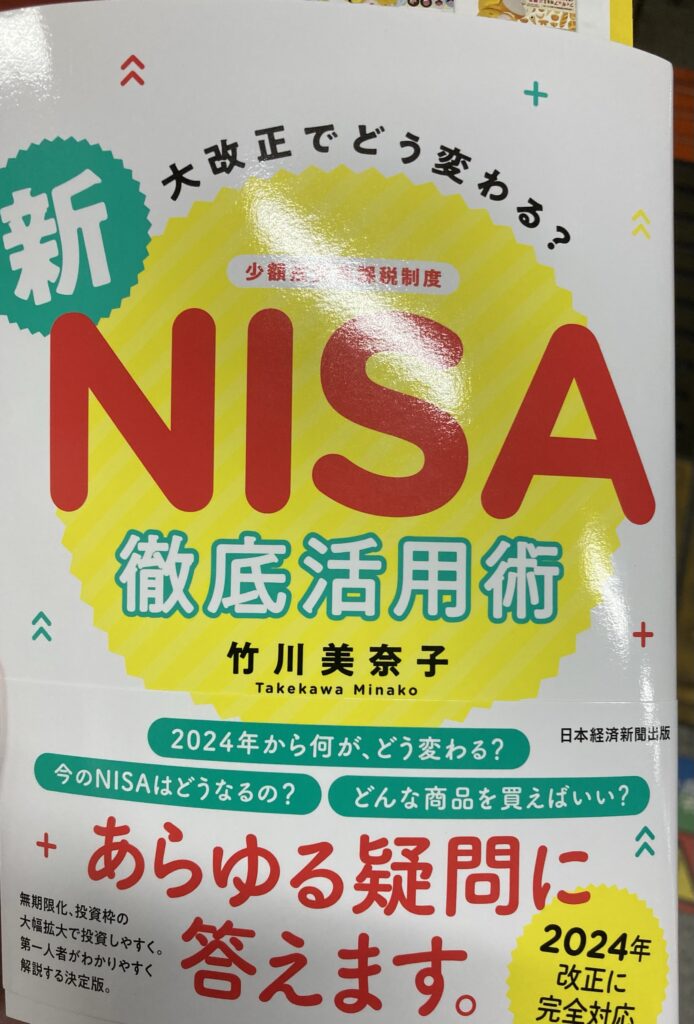

こんな本を読みました。

こちらを読んで、改めて来年2024年1月から始まる新NISAについてどうしていくか考えてみることにします。

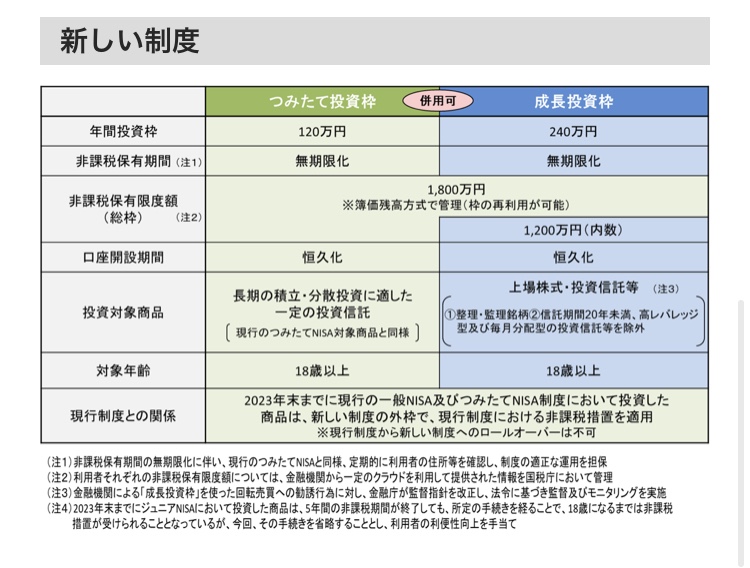

新NISAの概要

国税庁HPから引用させてもらいました。

要するに

・一年間でつみたて枠年間120万円、成長枠240万円の最大360万円を投資可能。

・一人当たりの投資額の総枠は1800万円なので、上記をフルでやれば最速5年で枠をフル活用できる。

・成長枠は積立枠と同じ商品を買うことが可能。

・途中で現金が必要になり新NISA枠を売却したとしても、翌年にその分の非課税枠(上限360万円)が復活する

非課税枠が復活するのはいいですね!途中で崩したとしてもまたやり直せるのは嬉しいです。

5年で年間360万円を拠出し尽くすのが最適解ではあるものの…

例えば投資信託(オルカン)でこの枠を最速で埋めようと思ったとして

一年目 積立枠 オルカン毎月10万円ずつ購入(年間120万円)

成長枠 オルカン毎月20万円づつ購入(年間240万円)orスポット購入240万円

二年目~五年目 上記繰り返し

五年目以降 上限1800万円を長期で運用し続けていく

オルカンやS&P500等のインデックスファンドで新NISAを活用する場合、多分上記が最適解かと思います。

いかに早く大きく非課税枠を使えるかで、複利の恩恵も最大化させられるからです。

仮に5年で1800万円を埋められたとして、その後の推移を捕らぬ狸の皮算用してみましょう。

年利4%なら、1800万円が20年後には約3950万円、年利5%なら20年後には約4770万円になります。これはやばい。マザーテレサが無関心装っちゃうくらいやばい。本来なら利益に対して20%近く課税されるのが非課税なのはでかいっすね。

こうなると本当にいかに早く総枠である1800万円を埋められるかゲームになってくる気がしますが、僕もそれを最速でできるような属性だったならば、そもそも将来の資産形成を真剣に考える必要はないでしょう。

普通のサラリーマンが年間360万円を5年もの間、投資に拠出する。

年間120万円の積立枠+特定口座切り崩し分をぶっこんでいく

今、考えているのは頑張って積立枠だけは最大120万円を埋めて、残りは今持っている特定口座の株や投資信託を切り崩して新NISAの成長枠にぶっこんでいこうかと思っています。その他、オルカンをスポット購入して、成長枠は年間30万円~60万くらい買っていき、10年~15年くらいで1800万円を達成できたら万々歳かなと。

ゆうても、年間150万円以上を投資にぶっこむのはかなりきついし、犠牲にするものもあるような気がしないでもない

ましてやおそらく5年後くらいから状況に応じて子供の教育費などで貯蓄はかなり厳しくなる可能性もあります。そんな時にこれだけの金額を新NISAにぶっこむのは非現実的なので、状況次第ではそんな活用できないかも…

貯められる余裕のある今のうちに、新NISAにあてこむ原資を貯めておきたい気持ちはあります。

特定口座での投資分は新NISAに早めに移行させるつもり

今僕は積立NISA5年目を迎え、それ以外にもある程度特定口座での投資もあります。特定口座の優待目的株や高配当株については冷静に考えると新NISAに移行させたほうが長期的にベターだと思うので、今年中に利確or損切りして現金化しようと思います。

高配当株もってるけど、特定口座で課税され続けてるから、同じ株持つにしても長期的に見たら新NISAで持ち直したほうがいいよな…

また、特定口座分を新NISAに移行することはできませんので、そうしたい場合は特定口座分を一度売却して(利益でてれば課税された上で)、新NISAの各枠で買いなおす必要があります。

ちなみにですが、これまでの2023年末までの積立NISAで運用してきた分は、新NISAの枠とは合算されません。なので、その後も非課税期間が20年続くということでありがたいですね。

積立NISAで運用してきた分は20年後の答え合わせとして、なるべくそのまま放置し続けておきたい。

ジュニアNISAは2023年まで投資し続けた分は放置しようと思う

ジュニアNISAは2023年末で終了します。

これまでジュニアNISAで投資してきた未成年口座は当面はそのままにしておき、子供たちが18歳になったor教育費のスポット的捻出が必要になった際に取り崩そうかなと。

悩ましいのが、これまで毎月3万円を夫婦で拠出しあって、子二人それぞれ3万円+児童手当をそれぞれのジュニアNISAに振り分けていたんですよね。それが2024年以降はできなくなるので、教育費をどうやって運用していこうかと考えています。

嫁氏から引き続き3万円預かって、自分の新NISAで教育費を作っていくことも考えたのですが、預かったお金をちゃんと子供名義の証券口座で運用するならまだしも、子供の教育費のためとはいえ、名目上旦那の口座で運用されるのは気持ち的に嫌かなと。将来、万が一離婚とかになったら財産分与も絶対揉めそうだし…

現実的には、嫁の財布は嫁に任せて、自分は自分で教育費も兼ねた資産運用を頑張り、児童手当はあえて投資に回さず、現金のまま子供たち口座に変わらず振り込んでいこうかなと。

5年後~10年後には教育費的にかなりの現金が必要になる可能性があるので、その時のためにある程度の額は現金で持つべきではないかなと。

結論 理想は5年で総枠を埋めたいが家計バランスが第一

家計バランスを加味した上でなるべく早く埋めたいですが、うちは現実的に無理でしょう。

そんなペースでやっていったら、今使えるお金を将来に回しすぎることで今を犠牲にしかねません。僕は常々思っていますが、歳を取れば取るほど自分にとってのお金の価値は目減りしていくので、今使うべきお金もそれなりに使っていったほうがお金の効用度は高められるんじゃないかと。

先日、40万くらいのベース買ったけどマジでQOLが爆上がりマクリスティ

多分、来年以降はいかに最短で新NISAの総枠を埋められるかみたいな風潮になってくるかと思いますが、それを意識しすぎて今を犠牲にしないようにしたいですね。

スラダンのこのシーン、本当に深いなと思います。

必ずしも増えるとも限らないことを意識していく

今回読んだ竹川美奈子さんの新著の中に、世界株式のリターンに関する記述があります。

基本的には長期で投資していけば期待値はプラスですが、年代によってはトータルリターンがマイナスな時もありました。

特にここ数年は株高ということもあり、長期投資していけば必ず儲かるみたいな思い込みが自分含めてあるんだろうなと思っているので自戒していこうかなと。長期投資で投資額を大きくし続けていけばより複利で増えていくだろうという勝手な期待を持ちすぎるのは、取り崩すタイミング付近で大きな金融クラッシュが発生した際に下手したら自分の首を絞める可能性もあります。

個人的にはいかに早く新NISAの総枠を使い切るかが勝負だとは思っていますが、ポートフォリオのバランスは定期的に見直していこうかと思っております。

それではまた。

コメント