らぽさんです。

一次取得に向けて絶賛活動中なわけですが、そもそも予算内の物件がでてきません。

毎日SUUMO見ては号泣してる。

そんな中、理想の物件が出てきたらこんな住宅ローンを組もう!と色々思うところがあり、物件見つかってすらいないのに考えを巡らせています。僕は中学時代の部活では万年補欠だったので、レギュラーになれた時のことを思って懸命に素振りしていたことを思い出します。

住宅ローン、どうやって組む?

住宅ローンはざっくり考えると4つほどパターンがあります。

- 単独ローン

- 収入合算によるローン

- 連帯債務によるローン

- ペアローン

昔は単独ローンが多かったかもしれませんが、最近では借入金額を増やすために夫婦一緒にローンを組むことも増えているようですね。

それぞれの詳しい説明は住宅ローン関係の書籍にわかりやすくまとまっているので置いておいて、実際自分がローンを組むときにはどうするかを考えてみます。

住宅ローンで「絶対に損したくない人」が読む本 | 千日 太郎 |本 | 通販 | Amazon

住宅ローンはこうして借りなさい 改訂7版 | 深田 晶恵 |本 | 通販 | Amazon

理想は4000万円以下の中古マンションを見つけること。

前提としては今、中古マンションで4000万円以下の物件を探しています。

この条件下で住宅ローンを組む場合、どういった選択肢を取ることができ、メリットデメリットを踏まえてどれが我が家にとって一番組むべきローンと言えるのか考えてみます。

住宅ローンを組むにあたって考慮すべき我が家の事情

- 家族構成は固まった。(子二人)

- 嫁氏は現在育休から復帰済み。今後も住宅購入に伴う引っ越し後も働いてくれる意向を示している。

- お互い、病気や不慮の事故等がない限りは働き続ける予定。

- 世帯年収は今後700~900万円の範囲で変動し、ここから更に増えることはなさそう。

- 夫婦ともに住宅ローン減税の恩恵を受けられるくらいの収入は今後もある予定

上記に示した住宅ローンの恩恵を受けられる収入についてですが、住宅ローンは基本的に払った所得税が還付される仕組みなので、所得税がないとそもそも恩恵を受けられません。厳密に言うと住民税から戻ってくるケースもありますが、ここでは割愛します。

中古マンションの場合、住宅ローン減税にかかる借入限度額は新築と較べると低くなる。。。

2022年時点での住宅ローン減税の概要については以下の通りです。

個人間での売買で中古マンションを買うとなると既存住宅になります。かつ我が家が購入できるマンションは長期優良住宅等に該当しない可能性が高いので、適用できるカテゴリは「その他の住宅」の2000万円、10年間になります。

借入額上限の2000万円に対して、年末の住宅ローン残高に0.7%をかけた額が所得税(の額を超えた場合は住民税)から還付されます。

つまり、中古住宅で長期優良住宅等に該当しない場合、住宅ローン減税は最大でも年間14万円(2000万×0・7%)までにしかならないということです。

住宅購入を検討するにあたって、当初は自分ひとりの単独ローンでいいかと考えていました。しかしそうなると4000万円の住宅ローンを組んだ場合、住宅ローン減税は2000万円のところまでしか適用されません。

中古の住宅ローン減税って思ってたより適用できる金額少ないんですね…新築信仰…

そこで検討に上がったのがペアローンです。

共働きが続く前提なら、ペアローンだと二人分の住宅ローン減税が受けられる

もちろん住宅ローン減税のために家を買うわけではないので、他事情を考慮して単独ローンがベストと判断したならそれが一番だと思います。各々の家庭事情によるかと思いますが、我が家の場合、家族構成も固まり今後共働きを継続していく心づもりがお互いにあるため、お互いが住宅ローン控除を受けられる選択肢もありなのかなと考えるようになりました。

4000万円の中古物件を買う場合、例えばお互い2000万円づつでペアローンを組むとそれぞれが住宅ローン減税の枠を最大限使い切ることができます。還付される額以上の所得税や住民税が課税されている程度の年収が前提にはなりますが。。。

当然デメリットはある。

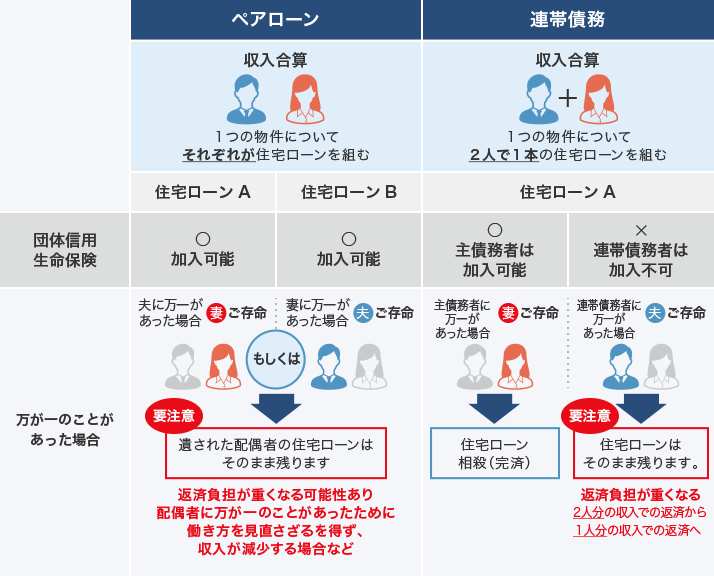

住宅ローン減税関係の本を読むと、ペアローンのデメリットについても当然書かれています。主なところはこんなところ。

- 借り入れコストが二人分かかる。

- 互いに連帯保証人となる。

- どちらかが破産したとしても連帯保証の関係でローンはチャラにならない。

- 片方が亡くなっても、自分が負っている債務は残り続ける。亡くなったほうのローンが団信によりチャラになるだけ。

都合により、どちらかが働き続けられなくなったら片一方のローンを肩代わりしなくてはなりません。無理のあるペアローンを組んでいた場合、そうなったら確かにアウトかもしれません。また、かの不動産マンガ「正直不動産」でも取り上げられていましたが、離婚となった場合も少なくとも片方のローンを清算できるような状況でないと処分すらできず泥沼になる可能性があることは夫婦それぞれの頭の片隅に入れておくべきでしょう。

無理のない住宅ローン額なら、ペアローンはありなのでは?

要するに不測の事態が起こった際にペアローンは泥沼になりやすいとも言えますね。

ただ、一人でも十分支払っていける住宅ローン額をあえて二人でそれぞれローンを組むというのは悪くないなと思います。住宅ローン減税も二人分受けられるし、それぞれ家のために頑張るというモチベーションにもなりますし。

もちろん、自分または嫁氏に今後何が起こるかはわからないので、何かあった際のリスクヘッジを事前に考えておいた上での話ではありますが。

例えば、もしペアローンを嫁氏にもお願いするとしたら、自分に何かあった時のための生命保険は見直す必要があるなと感じました。自分が死んだ場合、自分の抱えている住宅ローンは団信でチャラになるけど嫁氏の分はチャラにならないからです。そんな時のために、自分が死んだ場合には住宅ローンを賄えるくらいの生命保険には入ろうかなと考えるようになりました。

また、どちらかが何かしらの事情で働けなくなり仕事を辞めることもあり得るでしょう。そうなった時に辞めたほうのローンはどうするんだという話になりますが、貯蓄や非課税範囲に収まる夫婦間での贈与対応で対応できるのではと個人的には考えています。ずっとは難しいかもしれませんが、次の仕事が見つかるまでの数年内ならそれでいけそうな気がします。

そもそも単独でのローンだって、仕事を辞めてしまったら支払いどうするんだっていう話ですからね。

肝心なのは、そういう対応でも少なくとも数年は耐えられるくらいに余裕のある住宅ローン額に抑えておくor貯蓄等の防御態勢を作っておくことかなと。

一人でも組める住宅ローン額をあえてペアローンにすることにより、住宅ローン減税の恩恵を大きくする

ペアローンがやり玉にあがるのは、ペアローンによって与信額を本来の1.3~2倍くらいまで伸ばせることから離婚またはどちらかが不慮の事態で収入が減るorなくなった時に即詰みという事態があり得るからでしょう。

なので、本来なら一人で組める住宅ローン額をあえてペアローンで組むスタイルならペアローンのリスクも軽減できるのではないかと最近では思っています。

我が家は家族構成も固まって、今後は基本的にお互いそれなりに働き続けていく予定です。それなら住宅ローンもペアで組んだ方が住宅ローン減税も二人で恩恵を受けられるし、欲しかった家のために働くというお互いのモチベーションにつながるかなあと。

もちろん我が家も共働きが続く保証はありませんが、不測の事態が起こった際は前述のような貯蓄及び非課税範囲内での贈与によって対応をしていく予定です。

ちなみにペアローンは借入時の手数料関係も二人分かかることになります。その費用と住宅ローン減税で何年ほど経過したら少なくとも費用分の元が取れるかの損益分岐点は借入する金融機関によってケースバイケースなので調べておく必要はあります。

中古ももう少し住宅ローン減税優遇してくれーーーー(悲痛な叫び)

ここからはぼやきなのですが、中古ももう少し住宅ローン減税を優遇してほしいなとは思います。中古(個人間売買)は消費税がかからないから住宅ローン減税もそこまで優遇しなくてもいいでしょというスタンスみたいですが、中古だって仲介手数料などの諸費用がかかるため新築にかかる諸費用よりむしろ多いのがほとんどなんですよね。。。

そして何より、新築と変わらないどころか値上がりしている中古も増えているのにいざ中古を買えば住宅ローン減税は新築と較べてしょっぱいレベルなのはかなり残念感がありますね。。。これでは積極的に中古を検討したいとはとてもじゃないですけど思えないので、もう少し中古を積極的に検討できるような仕組みになってほしい。。。

それではまた。

コメント